„Ce poți face cu banii tăi?” pare o întrebare cu un număr infinit de răspunsuri. Pun pariu că habar n-ai cu ce sa îți începi răspunsul. Mai corect ar fi fost să te întreb „Ce poți face util cu banii tăi?”, iar plaja de răspunsuri s-ar fi redus drastic.

Plec de la presupunerea că ai reușit să îți asiguri fondurile de rezervă (cel de urgențe și cel de siguranță) și că nu ai datorii sau dacă ai ți-ai creat deja un plan eficient pentru a le plăti. Îți urmărești atent cheltuielile, iar bugetul tău personal îți spune că deja îți rămâne lunar o suma de bani. Următorul pas ar fi să te întrebi ce să faci cu economiile tale.

Care este scopul tău?

Ce ai de făcut în continuare ține de scopul tău pe termen lung. Acesta variază mult între a-ți concentra resursele pe satisfacerea dorințelor (a trai viața la max) și a fi atent la viitor, planificându-ți pașii în consecință. Nu spun că una dintre variante este mai bună decât cealaltă pentru că ține de preferințele fiecăruia. Tu ești cel care decide cum va arăta ziua de mâine și e foarte important să iei această decizie informat.

Care este normalul meu? Am mai spus-o: eu vreau să fiu bogat! Să trăiesc așa cum vreau și să nu fiu nevoit să muncesc pentru asta. Totuși, cineva trebuie să o facă pentru ca tu să îți trăiești viața așa cum dorești, iar ăștia sunt bănuții aceia puțini ce îți rămân lunar. Hai să îi punem la treabă!

Ce variante ai

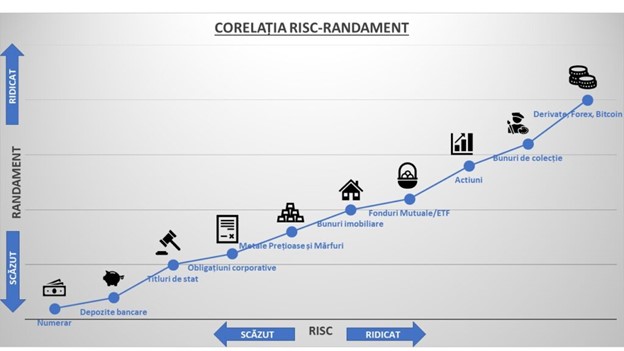

Scopul tău suprem ar trebui să fie identificarea modului ideal în care să îți folosești banii astfel încât ei să genereze alți bani, cu un minim de efort din partea ta. Asta se poate realiza într-un număr de moduri, fiecare cu avantajele și dezavantajele lui, după cum vei vedea mai jos.

Depozite la termen

Sunt produse bancare proiectate special pentru a stimula componenta de economisire a activității tale financiare. Prin intermediul depozitelor la termen o bancă îți oferă o dobândă (de cele mai multe ori fixă) pentru banii depuși, pe o perioadă de timp de asemenea fixă (1, 3, 6 luni, 1 an, etc.). În această perioadă banii nu pot fi retrași decât cu asumarea unor penalități (pierderea parțială sau totală a dobânzii).

La momentul redactării acestui articol principalele bănci autohtone oferă dobânzi în zona 5,5-6% pentru depozitele în lei pe o perioadă de 1 an.

Conturi de economii

Similar depozitelor la termen, conturile de economii sunt produse pe care, în principiu, orice bancă ți le poate pune la dispoziție în anumite condiții. Ți se va oferi, de asemenea, o dobândă pentru sumele depuse, dar mecanismul de funcționare este puțin diferit față de cel al depozitelor. Conturile de economii sunt mai flexibile când vine vorba de termene. Poți retrage (parțial sau total) sumele depuse fără a pierde dobânda acumulată. Totuși, asta vine din start la pachet cu cifre considerabil mai mici când vine vorba de dobânzile propuse.

La momentul redactării acestui articol principalele bănci romanești oferă dobânzi în zona 2-3.5% pentru conturile de economii în lei.

Notă: Băncile oferă adesea dobânzi mult sub inflație. În plus, un lucru de care trebuie să ții cont este faptul că veniturile din dobânzi (atât din depozite cât și din conturi de economii) sunt impozitabile. Impozitul (10% azi) se retine la sursă astfel că vei primi din partea băncii doar valoarea netă a dobânzilor propuse.

Obligațiuni

Obligațiunile sunt titluri de valoare emise de guverne, companii sau alte entități prin intermediul cărora acestea împrumută bani de la investitori. Când achiziționezi o obligațiune, împrumuți entitatea emitentă cu o sumă de bani pentru o perioadă fix de timp. În aceasta perioada vei primi periodic dobânda (numită și cupon), iar la finalul perioadei (la scadență) ți se va înapoia și întreaga sumă împrumutată.

Exista diverse tipuri de obligațiuni către care îți poți îndrepta atenția, dar voi pune accent doar pe două:

- Titlurile de stat. Sunt obligațiuni emise de guvernele diverselor țări cu scopul de a se finanța. Sunt considerate unele dintre cele mai sigure investiții fiind garantate de guvernul emitent, deci cu un risc relativ mic de neplată.

Dobânzile în cazul titlurilor de stat sunt, în general, puțin mai mari decât cele practicate de bănci. La ora redactării articolului guvernul oferă dobânzi puțin peste 6% atât pentru titlurile Tezaur cu scadență la un an cât și pentru Fidelis. Vom discuta mai pe larg despre cele două tipuri de emisiuni într-un articol viitor.

Notă: Spre deosebire de produsele bancare, titlurile de stat sunt neimpozitabile astfel că te vei bucura de întreaga dobândă propusă de fiecare emisiune.

- Obligațiuni corporative. Sunt titluri de valoare emise de companii private pentru a-și putea finanța dezvoltarea sau potențialele proiecte. Funcționează similar cu titlurile de stat, dar vin cu un factor de risc crescut (dat de posibilitatea incapacității companiilor de a-și plăti datoriile către investitori), dar și cu dobânzi sensibil mai mari.

Imobiliarele

Se referă la investițiile făcute în diverse proprietăți imobiliare: case, apartamente, terenuri, parcări, etc. Scopul acestor investiții este obținerea de profit prin închirierea și prin aprecierea valorii imobilelor.

Imobiliarele sunt deseori preferate de investitori pentru că sunt mai palpabile decât piața de capital, îți induc sentimentul de control și îți produc un flux constant de bani. Principala provocare aici constă în faptul că orice achiziție imobiliară presupune sume consistente de bani comparativ cu investițiile în acțiuni.

Riscul în cazul imobiliarelor aș spune că este unul mediu, dat în principal de fluctuațiile pieței, de nevoia de întreținere și reparații, și de plata eventualelor credite contractate pentru achiziții.

Notă: Există și așa-numitele REIT-uri (Real Estate Investment Trust). Acestea sunt fonduri de investiții în imobiliare, listate la bursă. REIT-urile pot reprezenta o alternativă solidă în cazul în care ești atras de domeniul imobiliarelor, dar sumele pe care le poți investi sunt mai degrabă mici.

Acțiuni

Într-un mod ultra simplist, acțiunile reprezintă o parte dintr-o companie. Atunci când achiziționezi acțiuni devii practic unul dintre proprietarii respectivei companii. Beneficiezi de tot pachetul cuvenit unui acționar: câștiguri de capital (date de performanța companiei, dar și de cererea/oferta pentru respectivele acțiuni), dreptul la dividende (plăti către acționari pentru distribuirea profitului), dreptul la vot în cadrul adunărilor generale ale acționarilor (AGA), etc.

Acțiunile potrivite pot genera randamente foarte bune, mult peste obligațiuni și produsele bancare. Riscul asociat este de asemenea mai mare și este dat de fluctuațiile pieței, dar și de posibilitatea de a achiziționa acțiuni ale unor companii neperformante. Este indicat sa te documentezi temeinic despre orice companie înainte de a-i cumpăra respectivele acțiuni.

Notă: Fondurile mutuale sau ETF-urile (Exchange Trade Funds) sunt alternative foarte atractive pentru un investitor începător. Le poți privi ca pe niște pachete de acțiuni ale mai multor companii. Aceste tipuri de instrumente sunt administrate de profesioniști și au, prin natura lor, un risc asociat mai redus. Anumite scăderi de moment nu îți vor afecta atât de tare portofoliul având investiții diversificate pe un număr mare de companii. Implica însă anumite costuri (de obicei sub forma unor comisioane de administrare) așa că îți recomand să îți faci bine calculele înainte de a lua decizia de a investi.

Alternative

Pe lângă categoriile tradiționale există o serie de forme de investiții alternative. Acestea fie sunt foarte nișate fie foarte riscante (având totuși potențial să genereze câștiguri foarte mari). Printre acestea se numără:

- Colecții. Putem vorbi de obiecte de arta, antichități, vinuri sau alte băuturi de colecție, bijuterii, ceasuri, etc.

- Mărfuri. Implică tranzacționarea de metale prețioase (aur, argint, etc.), energie (gaz, petrol), cereale (porumb, grâu), lemn, cafea etc.

- Forex. Se referă la tranzacționarea valutelor străine și se bazează pe specularea valorilor diferitelor monede în raport cu altele (EUR/USD, USD/JPY, etc.)

- Criptomonede. Achiziții de monede virtuale (Bitcoin, Etherium, Ripple, etc.)

Notă: Criptomonedele reprezintă un domeniu foarte la modă în zilele noastre. Acestea pot oferi oportunități foarte mari de câștig, dar care vin cu un risc asociat la fel de mare datorită volatilității lor. Ca exemplu personal, expunerea mea pe criptomonede este insignifiantă. Asta datorită faptului că nu se pliază pe principiile mele investiționale: fundament solid și orizont de timp îndelungat.

Cum ar trebui să procedezi?

Răspunsul simplu ar fi: cum te simți confortabil. Răspunsul mai complex: cu siguranță nu exista o soluție universală, iar decizia de a merge către o clasa de active sau alta trebuie luată ținând cont de mai mulți factori.

Profilul de risc

Este, probabil, cel mai important factor ce ar trebui să îți guverneze deciziile investiționale. Reprezintă o măsură a capacitații tale de a suporta diverse riscuri ce privesc investițiile pe care ești expus. Este foarte important să îți cunoști acest profil înainte de a porni la drum. Înțelegând profilul tău de risc vei putea evita situațiile în care te expui pe clase de active a căror volatilitate depășește limita confortului tău. În astfel de momente poți lua decizii guvernate de frică. De cele mai multe ori astfel de decizii au consecințe extrem de serioase asupra finanțelor tale.

Poți găsi ușor foarte multe site-uri unde îți poți evalua propriul profil de risc. Îți recomand să faci un astfel de exercițiu înainte de a-ți stabili strategia investițională.

Durata investițională

Poate juca, de asemenea un rol hotărâtor în alegerea claselor de active pe care le urmărești. Unele dintre acestea (Forex, mărfuri, crypto) necesită atenție la intervale scurte pentru a specula eventualele variații ale piotei și a marca profituri mai mici, dar dese. Altele (acțiuni, imobiliare) se pretează investițiilor pasive, pe termen lung. Fiecare necesita un nivel diferit de efort. Capacitatea ta de a le dedica timp și energie va dicta direcția în care ar trebui să te îndrepți.

Notă: Cand spui investiții pe termen lung, spui dobânda compusă. A 8-a minune a lumii. Efectul dobânzii compuse în timp poate înfluența extraordinar randamentul investițiilor tale.

Bias-ul personal

Unii oameni pot fi instinctiv mai atrași de anumite tipuri de investiții decât de altele. Asta poate afecta modul în care îți construiești portofoliul. În cazuri extreme te poate face să iei decizii bazate pe emoții care, după cum am văzut, pot avea efecte catastrofale asupra rezultatelor investițiilor tale.

Concluzie

Daca ai luat decizia de a investi o parte din banii tăi trebuie sa te felicit. Este un pas important în atingerea libertății financiare mult râvnite.

După cum vezi, lucrurile sunt însă destul de complicate, iar tu va trebui să iei decizii importante în continuare. Pentru a te asigura ca le iei cat mai eficient cu putință, nu te opri din a te educa! Documentează-te, întreabă, fă-ți un profil de risc și pune pe hârtie mai multe scenarii. Studiază trecutul și analizează cum au evoluat diversele clase de active istoric pentru a-ți face o imagine mai clara a posibilităților.

Nu aștepta momentul perfect. Se spune ca momentul ideal pentru a te apuca de investit a fost ieri. Fă-ți curaj și încearcă. Poți începe investind sume mici în active cu risc redus, iar pe măsură ce prinzi mai mult curaj poți experimenta.

Odată pornit la drum diversifică-ți investițiile! Nu te concentra pe o singura companie, un singur domeniu de activitate sau un singur tip de activ. În felul acesta o eventuală cădere a acestuia nu îți va afecta întreg portofoliul. Diversificarea portofoliului de investiții îți va oferi un nivel în plus de siguranță în perioadele de cădere ale piețelor.

Nu uita însă de baza peste care construiești: managementul finanțelor tale, bugetul personal și fondurile de siguranță. Lumea investițiilor poate fi extraordinară și te poate captiva total. Vei vrea ca tot ce faci să fie protejat de o baza solidă, o plasă de siguranță care să te poată pune pe picioare în cazul nefericit în care dai greș.

Nu uita să te abonezi pentru a fi la curent cu cele mai recente articole.

Dacă blogul meu te ajută să îți satisfaci măcar o parte din nevoi, poți ajuta la rândul tău la îmbunătățirea acestuia.

9 comments On Cum să-ți pui banii la treabă: Opțiuni inteligente de investiții

Pingback: Nu îți pune toate ouăle într-un singur coș • claudiudorobantu ()

Pingback: Dobânda compusă: O tunsoare de 300.000$ • claudiudorobantu ()

Pingback: Secretul unei vieți financiare echilibrate: Bugetul personal • claudiudorobantu ()

Pingback: Anotimpul independenței financiare • claudiudorobantu ()

Pingback: Scopul și pașii: Cum să îți planifici succesul • claudiudorobantu ()

Pingback: 15 lucruri pe care aș fi vrut să le învăț în școală • claudiudorobantu ()

Pingback: Creșterea veniturilor - mit sau realitate? • claudiudorobantu ()

Pingback: Cum supraviețuiesc lunii cadourilor • claudiudorobantu ()

Pingback: Care e treaba cu Salt Bank? • claudiudorobantu ()